Finiata – nowoczesna platforma faktoringowa

Finiata wspiera klientów biznesowych w pokrywaniu bieżących zobowiązań: od faktur za dostarczone towary lub wykonane usługi, przez wynagrodzenia dla pracowników, po czynsz oraz inne opłaty za użytkowanie biura czy magazynu. Przedsiębiorca otrzymuje limit środków pieniężnych w ramach odnawialnej linii finansowej FlexKapitał, która stanowi konkurencyjne rozwiązanie dla standardowego faktoringu. Zobacz, czym się różni FlexKapitał od klasycznego finansowania faktur sprzedażowych i zakupowych. Z naszej recenzji dowiesz się, czy odnawialna linia pozabankowa ma zastosowanie w Twoim biznesie.

Parametry oferty Finiata:

| Opłata abonamentowa | 0,5% od limitu finansowania |

|---|---|

| Opłata administracyjna | min. 1,67% miesięcznie od wykorzystanej kwoty |

| Limit faktoringowy | od 1000 zł do 100 000 zł |

| Waluty | PLN |

| Obsługiwane firmy | Jednoosobowe działalności gospodarcze, spółki, stowarzyszenia i gospodarstwa rolne wpisane do CEIDG/KRS |

FlexKapitał Finiata – konkurencja dla klasycznego faktoringu

Mikro-, małe i średnie przedsiębiorstwa zainteresowane szybkim faktoringiem online, czyli finansowaniem faktur z odroczonym terminem płatności, mogą skorzystać z usług Finiaty. Odnawialna linia finansowa FlexKapitał, podobnie jak faktoring, zmniejsza ryzyko utraty płynności finansowej wskutek opieszałości kontrahentów, którzy opłacają faktury albo w ostatnich możliwych terminach, albo z opóźnieniem.

Przedsiębiorstwa z sektora MŚP czekają na pieniądze za sprzedane produkty lub wykonane usługi do 60, 90, a nawet 120 dni. Dzięki faktoringowi dla małych firm lub FlexKapitałowi można uniknąć sytuacji, w której brak zapłaty od kontrahenta rzutuje negatywnie na inne zobowiązania biznesowe. Odmrażasz gotówkę nawet w dniu wystawienia faktury. Jak to możliwe?

Faktoring sprzedażowy a FlexKapitał Finiata

Firma faktoringowa (faktor) przelewa klientowi (faktorantowi) całość lub część wierzytelności wynikającej z danej faktury. Tę kwotę nazywa się zaliczką faktoringową, która – w zależności od oferty – wynosi nawet do 100% wartości netto bądź brutto. Pozostała część, funkcjonująca jako depozyt, jest przelewana, kiedy kontrahent opłaci fakturę. Faktor pobiera prowizję i nalicza odsetki za okres finansowania (od wypłaty środków do uregulowania należności przez dłużnika).

W przypadku limitu odnawialnego FlexKapitał nie musisz zgłaszać faktur – po prostu zlecasz wypłatę środków w ramach przyznanej kwoty, np. równowartość faktury, która zostanie opłacona do 3 miesięcy. Jeżeli kontrahent przeleje Ci pieniądze w ciągu 1 miesiąca, możesz spłacić pożyczkę od Finiaty przedterminowo, dzięki czemu zaoszczędzisz na opłatach. Warto podkreślić, że niektórzy faktorzy naliczają odsetki za finansowanie z góry, co oznacza, że wcześniejszy przelew od kontrahenta nie wygeneruje żadnych oszczędności.

| FlexKapitał Finiata | Faktoring sprzedażowy | |

| Weryfikacja przedsiębiorcy | Finiata weryfikuje zdolność kredytową klienta, sprawdzając BIK (Biuro Informacji Kredytowej) i rejestry dłużników | Faktorzy pozabankowi przywiązują największą uwagę do oceny kondycji finansowej kontrahentów, którzy są odpowiedzialni za opłacanie faktur |

| Okres umowy | 6 miesięcy z możliwością przedłużenia | Zwykle na czas nieokreślony. W przypadku modelu abonamentowego może obowiązywać 30-dniowe wypowiedzenie |

| Wysokość limitu | Od 1000 zł do 100 000 zł | Ustalany indywidualnie – nawet w milionach złotych dla dużych przedsiębiorstw |

| Okoliczności wypłaty środków | Przedsiębiorca pobiera kwotę w ramach przyznanego limitu | Na wniosek przedsiębiorcy, który przesyła fakturę do sfinansowania w części lub całości, przy czym w faktoringu jawnym odbiorca faktury musi potwierdzić należności przed wypłatą środków przez faktora |

| Kwota wypłaty | Wskazana przez przedsiębiorcę, od 1000 zł do 100 000 zł w ramach aktywnej linii | Od 70% do 100% kwoty brutto bądź netto na fakturze, przy czym faktor może pobierać opłaty za finansowanie z góry lub z dołu |

| Warunki spłaty | Przedsiębiorca spłaca comiesięczne raty | Faktor czeka na przelew od kontrahenta. W faktoringu niepełnym (z regresem) przedsiębiorca musi zwrócić zaliczkę, jeżeli kontrahent nie opłaci faktury. W faktoringu niepełnym (bez regresu) faktorant nie oddaje zaliczki, a faktor zajmuje się windykacją |

| Termin spłaty | Uzależniony od dnia aktywacji usługi, a nie każdorazowego pobrania środków | Uzależniony od terminu płatności na fakturze |

Faktoring zakupowy a FlexKapitał Finiata

Faktoring odwrócony (odwrotny) pozwala na finansowanie faktur zakupowych przedsiębiorców, którzy potrzebują np. surowców do produkcji, ale nie mogą niemal od razu opłacić faktur od dostawców, przez co tracą szansę na skonto (rabat za wcześniejszą zapłatę). W faktoringu odwróconym firma faktoringowa przelewa pieniądze dostawcy, który uwzględnia upust. Przedsiębiorca jest zobowiązany do opłacenia faktury w wyznaczonym terminie. Faktor może wydłużyć okres finansowania na wniosek klienta, np. o 30 dni.

FlexKapitał zastosujesz także w tej sytuacji. Jeżeli zechcesz przyspieszyć płatności dla dostawców, pobierzesz odpowiednią kwotę z dostępnego limitu. Finiata przeleje ją Twój rachunek i rozłoży spłatę na 6 miesięcy, dzięki czemu zakup nawet dużej ilości surowców będzie mniej odczuwalny dla Twojej działalności gospodarczej.

| FlexKapitał Finiata | Faktoring zakupowy | |

| Strona otrzymująca przelew | Przedsiębiorca | Dostawca |

| Powiadomienie dostawcy o zewnętrznym finansowaniu | Nie | Tak |

| Termin spłaty | Zgodnie z harmonogramem (kwota pożyczki jest rozłożona na 6 rat) | Zgodnie z terminem płatności na fakturze, chyba że faktor przedłuży okres finansowania |

| Koszt finansowania | Opłata abonamentowa + opłata administracyjna | Prowizja od wartości faktury + odsetki za okres finansowania w przypadku pojedynczych faktur |

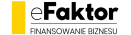

Ile kosztuje FlexKapitał?

Koszt zobowiązania jest zależny od wysokości limitu, kwoty pożyczki i okresu spłaty.

- Opłata abonamentowa – wynosi 0,5% od przyznanego limitu. Finiata pobiera ją za stały dostęp do środków, czyli niezależnie od tego, czy przedsiębiorca zużyje jakąkolwiek kwotę w danym miesiącu, czy nie.

- Opłata administracyjna – wynosi min. 1,67% za 30 dni finansowania. Opłata za wykorzystanie środków z limitu jest obliczana indywidualnie, przy czym przedsiębiorca poznaje ją jeszcze przed uruchomieniem linii FlexKapitał. Co istotne, opłata administracyjna jest naliczana za każdy dzień korzystania ze środków, więc jeśli spłacisz kwotę pożyczki przed wyznaczonym terminem, zaoszczędzisz na odsetkach.

- Opłata za opóźnienie – wynosi 2% w skali tygodnia. Jeżeli przedsiębiorca zalega ze spłatą raty od 30 dni, Finiata nalicza opłatę za zwłokę na podstawie sumy kwoty pożyczki, opłaty abonamentowej, administracyjnej i odsetek.

- Koszty monitorowania należności i windykacji – są naliczane w przypadku braku spłat.

Finalny koszt usługi jest mniejszy po odliczeniu podatków. Źródło: https://www.finiata.pl/faktoring-dla-firm/

FlexKapitał Finiata – opinie klientów

Przedsiębiorcy doceniają możliwość otrzymania pożyczki bez zaświadczeń o niezaleganiu z podatkami wobec urzędu skarbowego i składkami wobec ZUS-u. Klienci rekomendują linię FlexKapitał nie tylko ze względu na dostępność, ale także profesjonalną, zaangażowaną obsługę, która zwraca uwagę na potrzeby danej firmy. Plusem jest też platforma ułatwiająca zarządzanie limitem i kontrolowanie spłat.

Pozytywne opinie klientów na temat Finiaty w sekcji Google

Zalety FlexKapitału Finiata są porównywalne do korzyści z faktoringu

- Odnawialna linia finansowa FlexKapitał jest dostępna online jak usługi faktoringowe. Finiata nie wymaga od klientów ani spotkań z przedstawicielami, ani wypełniania rozbudowanych formularzy. Cały proces wnioskowania o limit, przyznawania środków i ich spłaty odbywa się zdalnie.

- Finiata nie informuje Twoich kontrahentów – czy podwykonawców, czy dostawców – o zewnętrznym źródle finansowania. To upodabnia FlexKapitał do faktoringu cichego. Przedsiębiorcy, którzy obawiają się negatywnych reakcji kontrahentów sceptycznie nastawionych do finansowania faktur, wybierają faktoring ukryty (niejawny), aby ukryć cesję wierzytelności.

- Pieniądze wypłacane z linii FlexKapitał przeznaczysz na dowolny cel – tak samo jak zaliczkę faktoringową. Finiata nie wymaga udokumentowania wydatków. Wypłacone środki mogą pokryć m.in. zakup materiałów budowlanych, raty leasingowe za sprzęt komputerowy, wynagrodzenia dla pracowników, a nawet podatki.

- Finiata ułatwia zachowanie płynności finansowej i pozwala na uniknięcie zatorów płatniczych. Każda działalność gospodarcza jest narażona na zaburzone łańcuchy płatności. Dzięki dostępowi do odnawialnej linii finansowej FlexKapitał lub usługi faktoringowej możesz zapobiec sytuacji, w której nie opłacasz na czas zobowiązań, nawet podatkowych, bo czekasz przez wiele tygodni na pieniądze zamrożone w fakturach.

- Z FlexKapitału mogą skorzystać jednoosobowe działalności gospodarcze, które chcą wypróbować inny sposób finansowania niż mikrofaktoring. W obu przypadkach możesz operować na stosunkowo niewielkich kwotach. Minimalna wartość finansowanej faktury wynosi przeważnie kilkaset złotych netto. Użytkownicy linii FlexKapitał mogą wypłacić minimum 1000 zł.

- Finiata realizuje przelewy ekspresowe. To oznacza, że środki z FlexKapitału powinny zostać zaksięgowane na Twoim koncie firmowym nawet w 15 minut od zlecenia przelewu. Również firmy faktoringowe deklarują szybkie finansowanie faktur – już w kilka minut od ich zaakceptowania przez odbiorców w przypadku faktoringu jawnego.

- Jeśli nie uda Ci się spłacić wykorzystanej kwoty w przewidzianym terminie, Finiata przyzna Ci dodatkowe 7 dni na spłatę. W okresie karencji (prolongaty) Finiata nie nalicza odsetek za opóźnienie. Podobnie postępują firmy faktoringowe, które przydzielają dodatkowe 30 dni na opłacenie faktury, kiedy kontrahent (dłużnik faktoringowy) przekroczy termin spłaty.

Czy FlexKapitał Finiata ma wady w porównaniu z faktoringiem?

- Przedsiębiorca, który zdecyduje się wziąć pożyczkę w ramach odnawialnej linii FlexKapitał, zmniejsza zdolność kredytową firmy do opłacania innych zobowiązań finansowych. Faktoring nie obniża zdolności kredytowej przedsiębiorstwa, co przeanalizowaliśmy w poradniku analizującym różnice między finansowaniem faktur a kredytem obrotowym.

- Usługi faktoringowe nie zawsze wymagają ponoszenia opłaty abonamentowej, która jest naliczana niezależnie od stopnia wykorzystania limitu w danym okresie rozliczeniowym. Oczywiście finansowanie faktur w ramach abonamentu jest możliwe, chociażby w Idea Money. Niemniej jednak możesz zdecydować się także na finansowanie pojedynczych faktur – kiedy nie zgłaszasz żadnej faktorowi, nic nie płacisz.

Jakim firmom Finiata oferuje finansowanie?

Z linii FlexKapitał mogą skorzystać jednoosobowe działalności gospodarcze oraz spółki, które działają od minimum 3 miesięcy i otrzymują wpływy z tytułu wystawionych faktur na rachunek firmowy. Finiata udziela finansowania także gospodarstwom rolnym i stowarzyszeniom zarejestrowanym w CEIDG/KRS.

Jak się zarejestrować na platformie Finiata?

Aby złożyć wniosek o finansowanie, musisz być albo właścicielem firmy, albo reprezentantem wskazanym w KRS. Po pierwsze – potrzebujesz ważnego dowodu osobistego (wydanego w Polsce lub innym kraju Unii Europejskiej) lub paszportu. Po drugie – przygotuj dane firmowe, w tym NIP. Po trzecie – musisz potwierdzić, że faktycznie jesteś osobą, za którą się podajesz.

Weryfikacja tożsamości klienta jest możliwa poprzez system Kontomatik lub symboliczny przelew z konta firmowego na rachunek Finiaty. W pierwszym przypadku musisz zalogować się do bankowości elektronicznej za pośrednictwem specjalnej aplikacji. W drugim przypadku przelewasz na konto bankowe Finiaty 0,01 zł. Niezależnie od tego, które rozwiązanie wybierzesz, dane właściciela rachunku muszą się zgadzać z danymi podanymi podczas rejestracji. Uwaga – Finiata wymaga wyciągu z rachunku bankowego za ostatnie 90 dni od klientów, którzy zlecają przelewy identyfikacyjne.

Przyznanie limitu odnawialnego jest poprzedzone weryfikacją przedsiębiorcy w BIK-u i biurach informacji gospodarczej: KRD, ERIF i BIG InfoMonitor. Co więcej, umowa pożyczki odnawialnej zobowiązuje klienta do zachowania wypłacalności. Jeśli przedsiębiorca utraci zdolność do regulowania swoich zobowiązań pieniężnych, Finiata może wypowiedzieć umowę ze skutkiem natychmiastowym.

Najczęściej zadawane pytania o FlexKapitał Finiata

Ile razy można skorzystać z limitu?

Wielokrotnie – aż do jego wyczerpania. Każda kolejna wypłata środków z linii FlexKapitał powoduje ponowne rozłożenie całkowitej kwoty do spłaty na 6 rat. Comiesięczne spłaty odnawiają dostępny limit, przy czym termin płatności jest uzależniony od dnia, w którym Finitata aktywowała linię FlexKapitał dla przedsiębiorcy. Nie ma znaczenia, w których dniach zostały pobrane poszczególne kwoty.

Czy Finiata wymaga zabezpieczeń od przedsiębiorców?

Nie, Finiata rekomenduje jedynie powiązanie konta klienta z aktywną kartą płatniczą, która jest przypisana do rachunku firmowego. Dzięki temu rozwiązaniu zarówno opłata abonamentowa, jak i spłaty pożyczki będą pobierane automatycznie z konta bankowego.

Dane kontaktowe Finiata

| ✉ Adres e-mail: | service@finiata.pl |

| 📞 Numer telefonu: | +48 22 307 90 76 |

| 📍 Adres: | ul. Krucza 50

00-025 Warszawa |

| 🌐 Strona internetowa: | www.finiata.pl |

| 📋 NIP: | 6762519005 |

Jeśli chcesz skorzystać z usług faktoringowych, zobacz, jak Finiata wypada na tle innych faktorów. Sprawdź nasz

Ranking Firm Faktoringowych

➡ Sprawdź też pełny Ranking Firm Faktoringowych