Ranking Kredytów Dla Nowych Firm 2023

Kredyt dla nowych firm

Planujesz założyć firmę lub masz działalność gospodarczą od kilku miesięcy, a może tylko od kilku dni? Zastanawiasz się nad zewnętrznym finansowaniem, które ułatwi Ci rozkręcenie biznesu i przebicie się przez starszą konkurencję? Niektóre banki oferują kredyty dla nowych firm – nawet od 1. dnia działalności. Sprawdź, na jakich warunkach są udzielane kredyty na start i gdzie dostaniesz wsparcie finansowe, nie spełniając wyśrubowanych wymagań.

Kredyt dla nowych firm – podstawowe założenia

Kredyt dla nowej firmy jest przeznaczony dla nowo założonego przedsiębiorstwa, czyli działającego krócej niż 12 miesięcy. Jeśli bank oferuje „kredyt na start”, to oznacza, że wspiera działalności gospodarcze nawet od pierwszego dnia istnienia. To dość specyficzna forma finansowania, która może być dostępna wyłącznie dla ściśle określonych grup przedsiębiorców.

Dobrym przykładem jest „Kredyt na dobry start” od BNP Paribas. Ubiegają się o niego:

- osoby prowadzące własny biznes, lecz współpracujące z poprzednim pracodawcą na podstawie umowy o współpracę;

- przedsiębiorcy z sektora medycznego, np. aptekarze, lekarze i stomatolodzy, prowadzący jednoosobowe działalności gospodarcze i świadczący usługi w ramach indywidualnej praktyki oraz współpracy z prywatnymi i/lub publicznymi placówkami;

- architekci, doradcy podatkowi, notariusze, radcy prawni, geodeci, księgowi, tłumacze przysięgli oraz inni przedsiębiorcy zaliczający się do grupy „Profesjonalistów”.

Niestety, przedsiębiorcy z ostatniej grupy mogą złożyć wniosek o kredyt dla nowych firm w BNP Paribas dopiero po 6 miesiącach prowadzenia firmy.

Dlaczego niewiele banków oferuje kredyt dla nowych firm?

Udzielenie kredytu firmowego dla nowego przedsiębiorstwa wiąże się z ponoszeniem większego ryzyka. Początkujący przedsiębiorcy:

- nie mają rozbudowanej historii spłat innych kredytów i pożyczek w BIK-u (Biurze Informacji Gospodarczej), które przechowuje informacje wpływające na wskaźnik kondycji finansowej firmy;

- uzyskują stosunkowo niskie dochody na początku działalności, kiedy nakłady często przewyższają zarobek;

- nie mają regularnych przychodów, zwłaszcza jeśli nie podpisali długoterminowych kontraktów;

- często rezygnują z prowadzenia firmy w ciągu 2 lat od jej założenia, ponieważ nie są w stanie udźwignąć rosnących obciążeń fiskalnych;

- stanowią niewiadomą pod kątem prognozowania kondycji finansowej firmy w kolejnych latach.

Nic dziwnego, że firmom działającym krócej niż 12 miesięcy, a nawet pół roku, trudno przekonać bank, że spłacą kredyt zaciągnięty na okres, który kilkukrotnie przewyższa ich staż na rynku.

Kto może zaciągnąć kredyt dla nowych firm?

Warunki obejmują nie tylko staż przedsiębiorstwa na rynku, ale także zdolność kredytową czy dotychczasową historię współpracy z bankiem.

Z kredytu na rozpoczęcie działalności gospodarczej w mBanku mogą skorzystać przedsiębiorcy, którzy mają tam konto osobiste (!) z regularnymi wpływami lub kredyt bez zabezpieczeń dla osoby fizycznej od minimum 12 miesięcy. Ewentualnie – kredyt hipoteczny dla osoby fizycznej od minimum 6 miesięcy.

Transakcje w rachunku bieżącym pozwalają zweryfikować stosunek dochodów do wydatków. Z kolei regularna spłata zobowiązania świadczy o rzetelności kredytobiorcy, nawet jeśli zaciągnął kredyt gotówkowy na cele dowolne konsumpcyjne czy kredyt na mieszkanie.

Czy udzielenie kredytu dla nowej firmy jest uzależnione od założenia rachunku bankowego?

Tak, umowa kredytowa może przewidywać obowiązkowe założenie konta firmowego, z którego będziesz spłacać zobowiązanie. Aktywacja rachunku nie powinna przysporzyć Ci dodatkowych kosztów, ponieważ banki często deklarują darmowe prowadzenie kont dla nowych klientów biznesowych – chociażby przez 2 lata. Po bezpłatnym okresie zwykle wystarczy zapewnić stosunkowo niewielkie wpływy (np. 2000 zł co miesiąc) i zrealizować kilka transakcji kartą płatniczą.

mBank wymaga założenia konta firmowego już na etapie składania wniosku o kredyt dla nowych firm. W formularzu określasz, czy prowadzisz jednoosobową działalność gospodarczą, czy spółkę (cywilną, jawną, partnerską, z ograniczoną odpowiedzialnością). Firma musi być czynna – nie może mieć statusu zawieszonej w CEIDG.

Fragment wniosku o kredyt dla nowej firmy w mBanku. Źródło: https://form.mbank.pl/app/nml_bc/index.htm?sprzedawca=www1&option=mbank_startup

Rodzaje kredytów dla nowych firm

- Kredyt obrotowy – pokrywa różnorodne zobowiązania firmy. Bank przyznaje Ci dodatkową pulę środków na rachunku bieżącym lub kredytowym, którą możesz wykorzystywać albo na dowolne cele, albo określone w umowie. Uzyskany limit ma charakter odnawialny, co oznacza, że „nadprogramowe” saldo wraca do pierwotnej wysokości po każdym wpływie na konto firmowe. „Obrotówka” może być także nieodnawialna, przy czym niektóre banki, np. PKO BP, dopuszczają spłatę w miesięcznych lub kwartalnych ratach. Ewentualnie – jednorazowo w przypadku kredytów zaciągniętych na maksymalnie 12 miesięcy.

- Kredyt inwestycyjny – możesz go zaciągnąć na cele nieruchomościowe (np. budowę lub zakup lokalu komercyjnego na rynku wtórnym bądź pierwotnym), transportowe (np. rozwinięcie floty samochodów osobowych lub dostawczych), biurowe (np. zakup sprzętu z oprogramowaniem) czy przemysłowe (np. rozbudowę parku maszyn). O ile drobne inwestycje, np. do 150 000 zł, niekoniecznie muszą być zabezpieczone, o tyle przedsiębiorca wnioskujący o wyższe kwoty musi ustanowić chociażby hipotekę. Co interesujące, zdarzają się promocyjne kredyty inwestycyjne z niższą marżą lub 0% prowizją dla wolnych zawodów – już od 1. dnia prowadzenia firmy! Ponadto bank może przyjąć dochody z przyszłej inwestycji do obliczenia zdolności kredytowej.

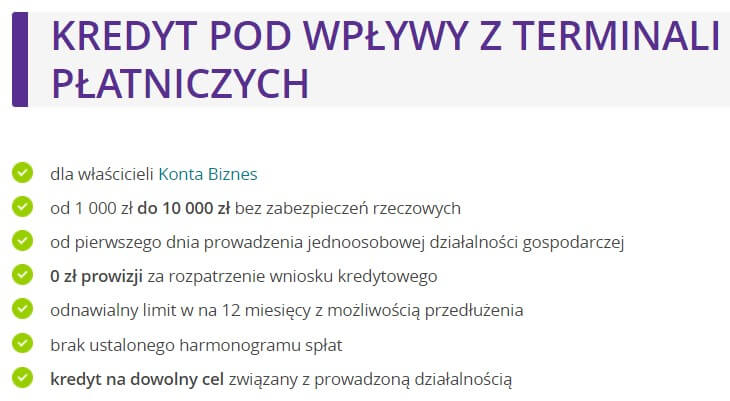

- Kredyt pod wpływy z terminali płatniczych – to specyficzny kredyt w rachunku bieżącym, który jest spłacany wyłącznie przez wpływy z terminali. Kluczowym atutem jest elastyczność spłat, wadą – niska kwota kredytu.

Korzystne warunki kredytu w rachunku bieżącym pod wpływy z terminala płatniczego dotyczą także nowo założonych firm. Zródło: https://www.credit-agricole.pl/male-i-srednie-firmy/kredyty/kredyt-pod-wplywy-z-terminali-platniczych

Jakich dokumentów potrzebujesz, aby dostać kredyt dla nowych firm?

Dla osób ubiegających się o kredyt firmowy od 1. dnia działalności gospodarczej podstawowym dokumentem jest PIT osoby fizycznej.

Jeżeli rozwijasz biznes od kilku miesięcy, bank może wymagać dokumentów rejestrowych i finansowych, np.:

- zaświadczenia o wpisie do CEIDG,

- odpisu z KRS-u,

- zaświadczeń o niezaleganiu ze składkami i podatkami,

- dokumentacji księgowej.

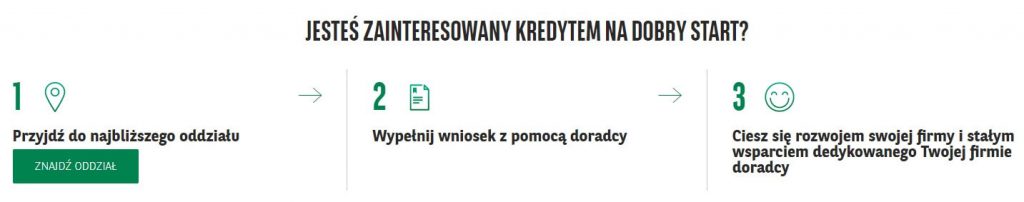

Złożenie wniosku o kredyt dla nowych firm w BNP Paribas wymaga wizyty w placówce banku. Źródło: https://www.bnpparibas.pl/male-firmy/finansowanie/kredyt-na-dobry-start#zamow-rozmowe

Uwaga – składając wniosek o kredyt dla nowych firm w banku, w którym masz konto firmowe, możesz uniknąć sporej części formalności.

Ponadto przyjrzyj się szczególnie uważnie sekcji z obowiązkami informacyjnymi kredytobiorcy w regulaminie kredytowania firm. Poznasz swoje obowiązki dotyczące dostarczania na życzenie banku pewnych dokumentów w okresie spłaty, np.:

- podsumowania z księgi przychodów i rozchodów,

- deklaracji podatkowej,

- bilansu oraz rachunku zysków i strat,

- jednolitych plików kontrolnych,

- wyciągów z rachunków w innych bankach.

Ile kosztuje kredyt dla nowych firm?

Kredyt dla nowych firm jest obarczony takimi samymi kosztami jak inne kredyty dla osób prowadzących działalność gospodarczą. Dobra wiadomość jest taka, że mało który bank nalicza opłatę za rozpatrzenie wniosku (zanim wyda decyzję kredytową).

Niestety, prawdopodobnie opłacisz prowizję za udzielenie kredytu, czyli przelejesz bankowi jednorazową kwotę, stanowiącą kilka procent pożyczonej kwoty. To całkiem zrozumiałe, że nie dysponujesz wolnymi tysiącami od ręki, więc kredytodawca powinien albo doliczyć prowizję do kapitału do spłaty, albo pomniejszyć kapitał do wypłaty o tę kwotę.

W przypadku wspomnianych „obrotówek” prowizje są naliczane za m.in.:

- odnowienie salda na kolejny okres,

- podwyższenie limitu w trakcie umowy,

- niewykorzystaną kwotę (np. powyżej 50%).

Oczywiście kluczowe jest oprocentowanie kredytu dla nowej firmy, na które składa się marża banku (do negocjacji!) i stawka WIBOR. Uważaj na niskie oprocentowanie – bank może obniżyć marżę, ale podwyższyć wspomnianą prowizję. W tym momencie warto podkreślić kluczową zaletę kredytu obrotowego – płacisz odsetki wyłącznie za wykorzystaną kwotę.

Pamiętaj, że im dłuższy okres spłaty, tym więcej kosztuje kredyt, ponieważ bank nalicza wyższe odsetki od powoli malejącego kapitału. Co prawda możesz skrócić okres spłaty kredytu za pomocą nadpłat, czyli przelewania bankowi kwot wyższych od rat z harmonogramu, aczkolwiek kredytodawca ma prawo do pobrania prowizji za wcześniejszą spłatę – częściową lub całkowitą. mBank pobiera 2% od nadpłaconej kwoty (min. 100 zł).

Zalety kredytów firmowych na rozpoczęcie działalności

- Kredyt na otwarcie biznesu ułatwia finansowanie bieżącej działalności firmy. Nie musisz się martwić, czy przelewy za pierwsze sprzedane produkty i usługi pokryją nie tylko podatki i składki, ale także wydatki związane z rozwojem przedsiębiorstwa i budowaniem konkurencyjnej pozycji na rynku.

- Nie potrzebujesz biznesplanu, aby przekonać bank do udzielenia kredytu.

- Kredyt dla nowych firm pokrywa dowolny cel związany z działalnością gospodarczą, którego nie musisz dokumentować.

- Uproszczone złożenie wniosku przez internet sprawia, że nie musisz umawiać się na spotkanie w placówce banku, aby dostać kredyt.

- Jeszcze przed uzyskaniem kredytu firmowego możesz poprosić o 3-miesięczną karencję w spłacie kapitału. Dzięki temu rozwiązaniu spłacasz wyłącznie odsetki przez I kwartał okresu spłaty, więc comiesięczna rata jest niższa. Niestety, karencja podwyższa całkowity koszt kredytu, ponieważ bank nalicza więcej odsetek.

- Wysoka kwota kredytu jest dostępna dla osób prowadzących specyficzną działalność gospodarczą, np. dentystów, komorników, lekarzy, notariuszy. Co ciekawe, o ile Crédit Agricole udziela tym specjalistom kredytów nawet do 500 000 zł już od 1. działalności gospodarczej, o tyle BNP Paribas wymaga półrocznego stażu przy niższej kwocie kredytu.

- Nowe przedsiębiorstwa, które mogą ustanowić zabezpieczenie kredytu firmowego, mają szansę na uzyskanie wyższej kwoty. W tym przypadku BNP Paribas podwyższa maksymalną kwotę kredytu na rozpoczęcie działalności z 30 000 zł do 50 000 zł. Crédit Agricole udziela pożyczek biznesowych do 2 000 000 zł – pod warunkiem ustanowienia hipoteki na nieruchomości komercyjnej lub mieszkalnej.

Wady kredytu firmowego dla początkujących przedsiębiorców

Kredyt na otwarcie lub rozwój firmy jest obarczony pewnymi ograniczeniami. Zwykle maksymalna kwota kredytu jest niższa w porównaniu ze standardową ofertą, a okres spłaty – skrócony. Trzeba jednak podkreślić, że chociaż kilkadziesiąt tysięcy złotych wydaje się niewielką kwotą na tle zobowiązań dużych przedsiębiorstw, robi dużą różnicę dla nowej jednoosobowej działalności gospodarczej.

Jak już wspomnieliśmy, otrzymanie kredytu dla nowej firmy bywa uzależnione od wykonywanej profesji. Ponadto bank może wymagać min. 6-miesięcznego stażu od pewnych grup przedsiębiorców, np. z branży finansowej, medycznej czy prawnej. To oznacza, że w I półroczu działalności gospodarczej możesz się wspierać innymi formami finansowania, np. leasingiem lub faktoringiem.

Kiedy warto wybrać faktoring zamiast kredytu dla nowych firm?

Jeśli główną przyczynę trudności z pokrywaniem bieżących zobowiązań upatrujesz w długim czekaniu na przelewy od kontrahentów, rozważ faktoring, który jest dostępny od pierwszego dnia prowadzenia działalności gospodarczej. Początkujący przedsiębiorcy decydują się na finansowanie faktur, kiedy nie mogą skrócić terminów płatności dla dominujących klientów. Uwaga – Wasza umowa nie może zawierać zakazu cesji wierzytelności.

Faktoring zakupowy i sprzedażowy zamiast kredytu dla nowych firm online

Niezależnie od tego, czy korzystasz z usług online, czy zamawiasz surowce, możesz skorzystać z finansowania zakupów firmowych poprzez faktoring zakupowy (odwrotny). Dzięki temu rozwiązaniu firma faktoringowa opłaca fakturę wystawioną przez dostawcę, a Ty regulujesz należność w wyznaczonym terminie, przelewając pieniądze faktorowi. W efekcie obie strony transakcji są zadowolone.

Jeżeli Ty odgrywasz rolę wykonawcy usług lub dostawcy towarów, sprawdź faktoring sprzedażowy. W tym wariancie otrzymujesz pieniądze od firmy faktoringowej, która wysyła Ci przelew nawet w dniu zgłoszenia faktury do sfinansowania. Jej odbiorca płaci w standardowym terminie, płacąc albo Tobie (faktoring tajny), albo bezpośrednio faktorowi (faktoring jawny).

Najczęściej zadawane pytania o kredyt dla nowych firm

Gdzie warto wziąć kredyt dla nowych firm?

Niestety, oferta kredytów na rozpoczęcie działalności gospodarczej jest mocno ograniczona. BNP Paribas pożycza do 30 000 zł bez zabezpieczeń już od 1. dnia działalności, o ile właściciel firmy ma podpisaną umowę o współpracy ze wcześniejszym pracodawcą. W Crédit Agricole dostaniesz kredyt pod wpływy z terminali płatniczych (do 10 000 zł bez zabezpieczeń), kredyt w rachunku bieżącym (do 4 000 000 zł, ale tylko dla wybranych zawodów, np. lekarzy) lub standardową pożyczkę (od 10 000 zł do 500 000 zł, również dla niektórych profesji od dnia założenia biznesu). Kredyt na otwarcie firmy w mBanku jest przeznaczony dla stałych klientów. Co prawda Alior Bank udziela bezprowizyjnych kredytów nawet mikrofirmom, ale mającym zakończony rok obrachunkowy, który obejmuje min. 10 miesięcy.

Czy nowa firma może zaciągnąć kredyt bez BIK?

Nie, ponieważ banki są zobowiązane do weryfikacji klientów indywidualnych i biznesowych w Biurze Informacji Kredytowej. Jeśli wyświetli Ci się oferta „kredytu bez BIK”, prawdopodobnie zobaczysz reklamę firmy pozabankowej, która musi badać zdolność kredytową pożyczkobiorców, ale niekoniecznie w BIK-u. Nazywanie tego produktu kredytem jest pewnym nadużyciem, ponieważ firmy pożyczkowe działają na nieco innych podstawach prawnych, co wyjaśniliśmy w artykule o pożyczkach bez BIK-u.

Czy można zaciągnąć kredyt dla nowych firm bez zabezpieczeń?

Tak, możesz uzyskać kredyt na podstawie uproszczonych formalności, oczywiście jeśli analiza zdolności kredytowej Twojej firmy da pozytywny wynik. Zabezpieczenie kredytu dla młodej firmy nie jest konieczne, ale przydatne, ponieważ umożliwia zwiększenie pożyczonej kwoty (np. o 20 000 zł w BNP Paribas) i obniżenie kosztów zobowiązania (bank ponosi mniejsze ryzyko). Początkujący przedsiębiorca może uzyskać kredyt z gwarancją de minimis. W przypadku kredytu firmowego odnawialnego w mBanku należy podpisać weksel in blanco z deklaracją wekslową na rzecz BGK (Banku Gospodarstwa Krajowego).