Usługi PKO Faktoring S.A. są przeznaczone dla przedsiębiorców, którzy wystawiają faktury z odroczonym terminem płatności, ale mają dość czekania na pieniądze przez wiele tygodni. Jeśli udzielanie kredytu kupieckiego jest standardem w Twojej branży, ale odbijającym się negatywnie na firmie, koniecznie sprawdź, jak działa finansowanie faktur przez PKO Faktoring. Otrzymasz przelew nawet w dniu wystawienia faktury za sprzedany towar lub wykonaną usługę. Niech przemówią jeszcze liczby – PKO Faktoring pokrywa ponad 20 miliardów złotych wierzytelności rocznie, wspierając przedsiębiorców w prowadzeniu biznesów. Może już dziś do nich dołączysz?

Parametry oferty PKO Faktoring

| Limit faktoringowy | do 3 mln zł w ofercie abonamentowej dla przedsiębiorstw o przychodach rocznych do 30 mln zł |

|---|---|

| Waluty | PLN, dodatkowo EUR i USD dla korporacji |

| Faktoring cichy | Tak, ale wyłącznie w bankowości elektronicznej iPKO |

| Obsługiwane firmy | MŚP, duże przedsiębiorstwa, korporacje |

| Faktoring odwrotny | Nie |

PKO Faktoring – o firmie

PKO Faktoring S.A. jest członkiem Polskiego Związku Faktorów. Spółka powstała w 2008 roku, a dzisiaj zajmuje 3. miejsce w rankingu firm faktoringowych pod względem liczby klientów. Jest stuprocentowo zależna od PKO Banku Polskiego, czyli jednej z największych instytucji na polskim rynku, której korzenie sięgają początku XX wieku. Dzięki temu klienci firmy faktoringowej mają pewność, że korzystają z usług stabilnej i zaufanej spółki, za której plecami stoi wieloletnie doświadczenie w finansowaniu przedsiębiorców.

Zobacz, jak PKO Faktoring wypada na tle innych firm faktoringowych. Sprawdź nasz

Ranking Firm Faktoringowych

Faktoring dla firm średniej wielkości

Faktoring dla dużych firm

Jak działa finansowanie faktur online w PKO?

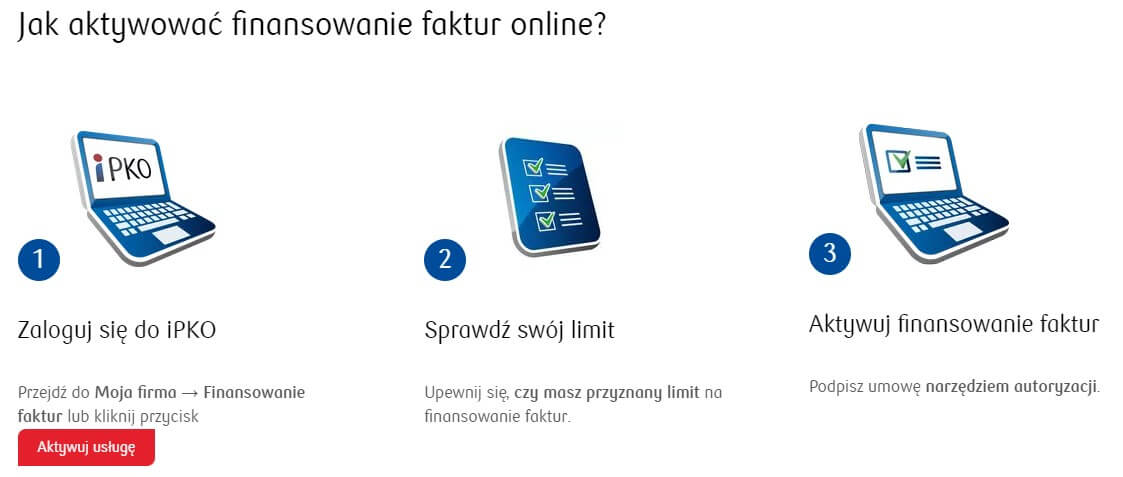

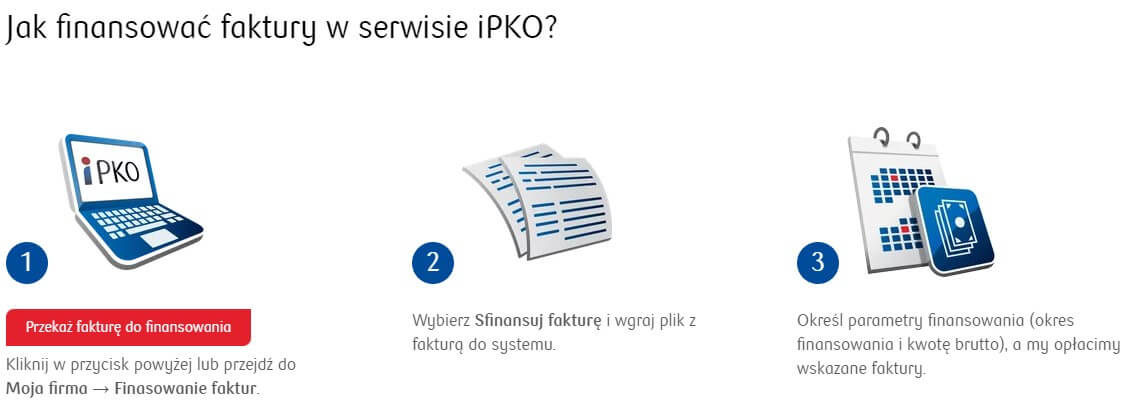

Jednym z kamieni milowych rozwoju usług faktoringowych w PKO Banku Polskim było udostępnienie funkcji finansowania faktur w bankowości elektronicznej iPKO we wrześniu 2020 roku. Klienci biznesowi z aktywnymi kontami firmowymi mogą zgłaszać wierzytelności do wykupu całkowicie online – bez odwiedzania placówki banku.

Aktywacja finansowania faktur w serwisie iPKO PKO Banku Polskiego. Źródło: https://www.pkobp.pl/firmy/finansowanie-faktur/

Z kolei przedsiębiorcy podpisujący umowę z PKO Faktoring S.A., nie mający wcześniej konta biznesowego w PKO Banku Polskim, korzystają z faktoringu w aplikacji Factornet. Uwaga – to serwis klienta dostępny przez przeglądarkę. Uzyskanie dostępu wymaga złożenia oddzielnego wniosku – poza bankowością elektroniczną iPKO.

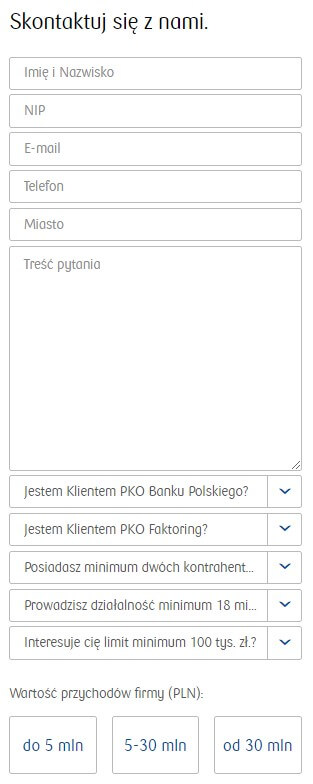

Wniosek o przyznanie limitu faktoringowego w PKO Faktoring. Źródło: https://www.pkofaktoring.pl/korzysci-wynikajace-z-posiadania-faktoringu-2/

Na czym polega usługa faktoringu od PKO Faktoring?

PKO Faktoring realizuje 3 rodzaje usług:

- finansowanie nieprzeterminowanych faktur sprzedażowych, które są wystawiane na odbiorców krajowych lub zagranicznych,

- zarządzanie wierzytelnościami,

- monitorowanie wierzytelności pod kątem opóźnień w ich spłacie.

PKO Faktoring finansuje faktury z odroczonymi terminami płatności, wypłacając przedsiębiorcom (faktorantom) od 80% do 100% wartości brutto w zależności od postanowień w umowie faktoringowej. Pozostała część należności trafia na konto faktoranta po opłaceniu należności przez kontrahenta. Umowę podpisuje się na czas nieokreślony. O ile nie wymaga odnawiania, o tyle trzeba zachować okres wypowiedzenia, rezygnując z usług. Wyjątkiem są korporacje zawierające 12-miesięczne umowy.

Oferta PKO Faktoring

Usługi PKO Faktoring są skierowane do osób prowadzących jednoosobowe działalności gospodarcze, mikro-, małych i średnich przedsiębiorstw, a nawet dużych korporacji. Klienci działają w różnych branżach – w tym sezonowych. Kluczowe wymogi dotyczą stażu firmy (minimum 18 miesięcy) i liczby kontrahentów (minimum 2 stałych). Przedsiębiorcy nie przekraczający 30 mln zł przychodu rocznie mogą skorzystać z usługi w ofercie:

- abonamentowej – cechującej się stałą comiesięczną opłatą i limitem faktoringowym do 3 mln zł. Klient może sfinansować dowolną liczbę faktur w aplikacji Factornet, dopóki nie wyczerpie przyznanej kwoty. Oczywiście limit odnawia się po każdej spłacie.

- standardowej – wyróżniającej się limitem uzależnionym od wartości obrotów oraz terminów płatności. Przedsiębiorca płaci wyłącznie za okres finansowania. Tak samo może zgłosić nieograniczoną liczbę faktur w ramach przyznanego limitu.

W obu powyższych przypadkach PKO Faktoring wypłaca od 80% do 90% wartości faktury. Faktoring jest świadczony w dwóch podstawowych wariantach: pełnym (bez regresu) i niepełnym (z regresem).

Z kolei korporacje o przychodach przekraczających 30 mln zł podpisują umowę na 12 miesięcy, wybierając faktoring krajowy w PLN lub faktoring eksportowy w EUR bądź USD. W faktoringu niepełnym dla korporacji PKO Faktoring może sfinansować nawet 100% wartości brutto faktury.

Faktoring niepełny w PKO Faktoring

W faktoringu niepełnym PKO nie przejmuje ryzyka niewypłacalności kontrahenta. To oznacza, że jeśli odbiorca faktury nie zapłaci za towary lub usługi, firma faktoringowa zwróci się do Ciebie z żądaniem zwrotu zaliczki. O ile taka sytuacja może być problematyczna pod kątem przepływu środków w Twojej firmie, o tyle faktor nie zostawi Cię z tym problemem.

Po pierwsze – firmy faktoringowe monitorują wierzytelności w systemie, o czym już wspomnieliśmy. Dłużnicy otrzymują przypomnienia o niezapłaconych należnościach. Po drugie – faktor świadczy usługi windykacyjne na życzenie klientów, więc nie musisz samodzielnie zmagać się z kontrahentem zwlekającym z zapłatą. Po trzecie – zanim firma faktoringowa sfinansuje fakturę, weryfikuje, czy jej odbiorca jest wypłacalny. Można powiedzieć, że odgrywa rolę wywiadowni gospodarczej. Dzięki temu możesz uniknąć nawiązania współpracy z podmiotem, który jest zadłużony, a nawet zagrożony bankructwem.

Dla kogo jest faktoring niepełny w PKO?

Faktoring z regresem jest skierowany do przedsiębiorców współpracujących przede wszystkim ze stałymi kontrahentami, którzy opłacają faktury nawet po 2 czy 3 miesiącach od daty wystawienia, ale terminowo.

Jeżeli masz pewność, że odbiorca Twoich produktów lub usług reguluje należności bez zwłoki, możesz zaoferować mu nieco dłuższy termin płatności, zwiększając konkurencyjność firmy na rynku. Dzięki faktoringowi nie odczujesz negatywnych skutków tego rozwiązania, bo otrzymasz pieniądze już w dniu wystawienia faktury.

Faktoring pełny w PKO Faktoring

Jeśli wybierzesz faktoring pełny w PKO, przeniesiesz ryzyko niewypłacalności kontrahenta na faktora. Tym samym nie zwrócisz zaliczki, kiedy odbiorca faktury nie zapłaci w terminie. Firma faktoringowa będzie zobowiązania do samodzielnego zajęcia się windykacją – bez Twojej ingerencji. Trzeba przyznać, że ten model finansowania faktur jest wysoce komfortowy, aczkolwiek ma pewne wadę – jest droższy od faktoringu niepełnego. Na szczęście koszt usługi można wrzucić w koszty uzyskania przychodu, co minimalizuje niedogodność związaną z wyższymi opłatami.

Jacy przedsiębiorcy powinni ubiegać się o faktoring pełny w PKO?

To opcja dla przedsiębiorców często podejmujących współprace, także jednorazowe, z nowymi kontrahentami, których nie znają pod kątem terminowego opłacania faktur.

Może się zdarzyć, że dana firma otrzyma pozytywną ocenę w analizie przeprowadzonej przez PKO Faktoring, ale nie ureguluje należności w terminie, mając niespodziewany problem z płynnością finansową. Dzięki faktoringowi pełnemu nie stresujesz się, że brak przelewu od kontrahenta wywoła żądanie zwrotu zaliczki.

Faktoring cichy w bankowości elektronicznej iPKO

Chociaż usługi faktoringowe są specjalnością PKO Faktoring S.A., udostępniającej aplikację Factornet, przedsiębiorca korzystający z usług banku PKO może przetestować finansowanie faktur także w bankowości elektronicznej. Ta usługa zdobyła wyróżnienie w rankingu Turbiny Polskiej Gospodarki 2020 – Najlepsze produkty dla MSP.

Prosty proces wnioskowania nie wymaga ani składania dokumentów finansowych, ani zaświadczeń o niezaleganiu ze składkami wobec ZUS-u czy podatkami wobec urzędu skarbowego. PKO Bank Polski przyzna Ci limit faktoringowy w wysokości do 100 000 zł na podstawie dotychczasowej współpracy.

Uproszczone finansowanie faktur w serwisie iPKO. Źródło: https://www.pkobp.pl/firmy/finansowanie-faktur/

Zalety faktoringu cichego w serwisie iPKO

Jedną z największych zalet finansowania faktur w serwisie iPKO jest ukrycie całego mechanizmu przed Twoim kontrahentem. To faktoring cichy (tajny, niejawny), w którym odbiorca faktury nie jest powiadamiany o cesji wierzytelności. W przeciwieństwie do faktoringu jawnego, świadczonego we wspomnianej opcji pełnej i niepełnej, faktor nie potwierdza należności z dłużnikiem.

Dobrą stroną tego rozwiązania jest szybsza wypłata zaliczki. Słabą – większy koszt ze względu na wyższe ryzyko faktora. Ponadto masz dodatkowe zadanie – kiedy kontrahent przeleje Ci pieniądze, musisz je przesłać do faktora. Faktoring cichy w PKO Banku Polskim jest świadczony w modelu niepełnym (z regresem), ponieważ faktor nie kontaktuje się z kontrahentem.

Przedsiębiorca otrzymuje do 100% wartości brutto faktury, przy czym decydujesz, czy chcesz ją sfinansować w całości, czy w części. Tę zaliczkę pomniejsza się o prowizję wynoszącą 0,039% za każdy dzień finansowania. PKO deklaruje, że przelew trafi na konto klienta nawet w 15 minut od zaakceptowania wierzytelności.

Finansowaniu podlegają nieprzeterminowane faktury, które opiewają na co najmniej 400 zł brutto, a ich terminy płatności nie przekraczają 60 dni. Co prawda bank może wydłużyć finansowanie o dodatkowe 14 dni. Odstęp między dniem przekazania faktury do sfinansowania a terminem płatności musi wynosić co najmniej 7 dni.

Dla kogo jest faktoring cichy w iPKO?

Jeśli masz klienta, który mógłby źle zareagować na wieść o finansowaniu faktur, to faktoring cichy w PKO Banku Polskim jest świetnym rozwiązaniem. Z jednej strony – odmrozisz pieniądze z faktur z długim terminem płatności. Z drugiej strony – nie narazisz na szwank relacji biznesowych.

Trudno powiedzieć, z czego wynika niechęć do faktoringu. Niektóre podmioty obawiają się windykacji, co oznacza, że od samego początku współpracy myślą o nieterminowych płatnościach. Zdarza się także, że finansowanie faktur jest błędnie utożsamiane z usługą dla problematycznych biznesów. Tymczasem przedsiębiorcy, którzy wystawiają faktury z długim terminem płatności, chcą zapobiec niekorzystnym fluktuacjom płynności finansowej i zatorom płatniczym. To świadczy o rozsądnym podejściu do prowadzenia firmy.

PKO Faktoring – opinie

Pozytywne opinie na temat PKO Faktoring i finansowania faktur w iPKO dotyczą zarówno etapu wnioskowania o limit, jak i korzystania z usług. Co zyskują przedsiębiorcy?

- Proste i szybkie wnioskowanie – ubiegając się o limit w PKO Faktoring, wypełniasz krótki formularz i czekasz, aż faktor się z Tobą skontaktuje. Klienci PKO Banku Polskiego powinni aktywować usługę w serwisie iPKO, aby skorzystać z limitu przyznanego przez bank na podstawie dotychczasowych transakcji.

- Intuicyjny serwis klienta – zarówno Factornet, jak i iPKO są proste w obsłudze. W razie wątpliwości zerknij na kanał PKO BP na YouTubie, gdzie znajdziesz instruktaże krok po kroku.

- Profesjonalną obsługę – przedsiębiorca ma do dyspozycji całodobową infolinię pod numerami +48 81 535 60 60 lub 800 302 302. PKO BP umożliwia dzwonienie z aplikacji mobilnej IKO. Z kolei konsultanci PKO Faktoring odbierają telefony pod numerem +48 22 422 35 50.

- Elastyczne warunki finansowania faktur – PKO Faktoring deklaruje, że może podwyższać limit faktoringowy tak, aby dorównywał rosnącym obrotom klienta. Faktor bierze pod uwagę również sezonowość sprzedaży, co umożliwia dopasowanie limitu do wahań obrotów w poszczególnych miesiącach.

- Brak dodatkowych zabezpieczeń – faktor nie wymaga np. wpisu hipoteki do księgi wieczystej nieruchomości bądź innych poważnych zabezpieczeń rzeczowych.

- Zredukowanie kosztów administracyjnych – zautomatyzowany system ułatwia zarządzanie należnościami firmie faktoringowej. Faktor kontroluje, czy kontrahent opłacił fakturę w terminie. W przypadku opóźnień rozpoczyna tzw. windykację miękką, czyli np. wysyłanie wezwań do zapłaty (monitów) różnymi drogami. Jeśli przedsądowe dochodzenie wierzytelności nie przyniesie efektów, PKO Faktoring może rozpocząć tzw. windykację twardą, na którą składa się dochodzenie sądowe i egzekucja komornicza.

- Łatwe generowanie rozbudowanych raportów w Factornecie – platforma upraszcza monitorowanie aktualnego stanu rozliczeń dla każdego kontrahenta z osobna. W zależności od preferencji podsumujesz albo dane dla wybranych umów, albo przyporządkowane do wszystkich. Ustalisz dowolny okres i walutę.

Dane kontaktowe PKO Faktoring:

| ✉ Adres e-mail: | kontakt@pkofaktoring.pl |

| 📞 Numer telefonu: | +48 22 422 35 50 |

| 📍 Adres: | al. Solidarności 171

00-877 Warszawa |

| 🌐 Strona internetowa: | www.pkofaktoring.pl |

| 📋 NIP: | 9512270428 |