Ranking Firm Faktoringowych 2026

I. Faktoring dla małych firm:

-

Opłaty i prowizje:

0,096% / dzień -

Limit faktoringowy:

do 300 tys. zł -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Finansowanie 100% faktury brutto

- Brak opłat za opóźnienie aż do 30 dni

- Szybki proces online, bez ukrytych opłat

- Także dla startupów i obcokrajowców

- Szybka wypłata środków za faktury

- sprawdź naszą opinię o Monevia

-

Opłaty i prowizje:

od 0,067% / dzień -

Limit faktoringowy:

do 300 tys. zł -

Waluty:

PLN, EUR - Dodatkowe informacje:

- W ofercie również faktoring cichy i odwrotny

- Możliwość finansowania pojedynczych faktur

- Brak ukrytych opłat i abonamentów

- Cały proces finansowania przez internet

- Pieniądze na koncie nawet w ciągu godziny

- sprawdź naszą opinię o Finea

-

Opłaty i prowizje:

0,06% / dzień -

Limit faktoringowy:

do 400 tys. zł -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Nawet do 30% zniżki przy regularnym finansowaniu

- Pieniądze na koncie nawet w 1h

- Bez umów i opłat abonamentowych

- Nie musisz być klientem ING by skorzystać z Finansowanie Faktur.

-

Opłaty i prowizje:

od 0,08% / dzień -

Limit faktoringowy:

od 300 tys. zł -

Waluty:

PLN, EUR, USD i inne - Dodatkowe informacje:

- Faktoring cichy, jawny, ekspres, zakupowy oraz zaliczkowy

- Błyskawiczne, szybsze niż w bankach finansowanie

- Bez zbędnych formalności, 100% online

- Dla wszystkich firm, bez wykluczeń branżowych

- Dedykowany opiekun klienta

-

Opłaty i prowizje:

od 0,033% / dzień -

Limit faktoringowy:

od 200 tys. zł -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Błyskawiczna decyzja o finansowaniu

- Możliwość finansowania pojedynczych faktur

- W ofercie również faktoring cichy i odwrotny

- Oferta dla wszystkich firm na rynku niezależnie od stażu i branży

- Dedykowany opiekun klienta

-

Opłaty i prowizje:

od 1,19% / 30 dni -

Limit faktoringowy:

do 5 mln zł -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Finansowanie do 100% wartości finansowanej faktury

- Prowizja płatna tylko od wypłaconej kwoty

- Szybka decyzja online na podstawie dowodu osobistego

- sprawdź naszą opinię o FaktorOne

-

Opłaty i prowizje:

od 0,03% / dzień -

Limit faktoringowy:

do 3 mln zł -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Brak abonamentu

- Finansowanie bez zabezpieczeń

- Szybki proces - 100% online

- Brak ograniczeń branżowych

- W ofercie również faktoring pełny

- sprawdź naszą opinię o FlexIdea

Nie znalazłeś oferty dla siebie? Chętnie pomożemy Ci w wyborze najlepszej oferty dla Twojej firmy!

II. Faktoring dla firm średniej wielkości:

- Oferta wyróżniona dla firm średniej wielkości

-

Limity kwotowe:

minimalny: 50 tys. zł / 12 tys. eur

maksymalny: 15 mln zł / 3,4 mln eur -

Wypłacana zaliczka:

ustalana indywidualnie -

Faktoring pełny/niepełny:

oba rodzaje w ofercie -

Prowizja obrotowa:

ustalana indywidualnie -

Waluty:

PLN, EUR, USD, GBP - Dodatkowe informacje:

- Do 150 tys. zł bez weksla i z umową online

- Różne rodzaje rozliczeń w ofercie - ryczałt, prowizja od finansowania, opłata od limitu

- Możliwa wypłata części środków w dniu podpisania umowy

- Oferta wyróżniona dla firm średniej wielkości

-

Limity kwotowe:

minimalny: 100 tys. zł

maksymalny: 50 mln zł -

Wypłacana zaliczka:

90% -

Faktoring pełny/niepełny:

oba rodzaje w ofercie -

Prowizja obrotowa:

od 0,03% / dzień -

Waluty:

PLN, EUR, USD - Dodatkowe informacje:

- W ofercie faktoring klasyczny, zakupowy, cichy, pożyczka faktoringowa

- Oferta dla firm już od 6 miesięcy działania

- Wszystkie formy prawne i branże

- Do 400 tys. zł bez weksla i z procesem online

- Oferta wyróżniona dla firm średniej wielkości

-

Limity kwotowe:

minimalny: 200 tys. zł

maksymalny: 15 mln zł -

Wypłacana zaliczka:

80-90% -

Faktoring pełny/niepełny:

oba rodzaje w ofercie -

Prowizja obrotowa:

do 1,95% -

Waluty:

PLN, EUR - Dodatkowe informacje:

- W ofercie faktoring klasyczny, faktoring ryczałtowy i finansowanie pojedynczych faktur

- Prosty proces online

- Dostępne także finansowanie faktur kosztowych

-

Limity kwotowe:

minimalny: 100 tys. zł

maksymalny: 50 mln zł -

Wypłacana zaliczka:

80-100% -

Faktoring pełny/niepełny:

oba rodzaje w ofercie -

Prowizja obrotowa:

od 0,3% do 2,5% -

Waluty:

PLN, EUR, USD - Dodatkowe informacje:

- W ofercie faktoring z gwarancją BGK

- Szeroka oferta różnych usług, w tym faktoring masowy

- Szybkie procedury i szybka wypłata środków

- Oferty dopasowane do branży klienta

-

Limity kwotowe:

minimalny: 10 tys. zł

maksymalny: 5 mln zł -

Wypłacana zaliczka:

80-100% -

Faktoring pełny/niepełny:

niepełny (z regresem) -

Prowizja obrotowa:

od 1% -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Możliwość sfinansowania pojedynczych faktur

- Bardzo szybki proces decyzyjny

- Finasowanie faktur z terminem do 120 dni

- Faktoring bez wykluczeń branżowych

- W ofercie także faktoring cichy

-

Limity kwotowe:

minimalny: 2 tys. zł

maksymalny: 3 mln zł -

Wypłacana zaliczka:

ustalana indywidualnie -

Faktoring pełny/niepełny:

niepełny (z regresem) -

Prowizja obrotowa:

od 1,6% -

Waluty:

PLN, EUR - Dodatkowe informacje:

- Bez zabezpieczeń

- Brak wymogu przedstawiania dokumentów finansowych

- Brak wyższych opłat za opóźnienie

- Finansowanie eksportu

Nie znalazłeś oferty dla siebie? Chętnie pomożemy Ci w wyborze najlepszej oferty dla Twojej firmy!

III. Faktoring dla dużych firm:

- Oferta wyróżniona dla dużych firm

- Szybkie źródło finansowania nawet dla największych przedsiębiorstw

- Minimalna wartość limitu faktoringowego to 100 tys. zł, brak limitu maksymalnego

- Atrakcyjne, niskie prowizje

- Finansowanie również transakcji zagranicznych

- Szeroka oferta różnych rodzajów usług faktoringowych

- Bardzo szybka wypłata środków

- Oferta wyróżniona dla dużych firm

- Indywidualny dobór produktu pod potrzeby firmy

- Dedykowany opiekun do stałej obsługi

- Finansowanie umów, faktur zaliczkowych i kontraktów

- Oferta dla wszystkich firm na rynku niezależnie od stażu i branży

- W ofercie również faktoring cichy i odwrotny

- Decyzja o finansowaniu w ciągu 8h od złożenia wniosku

- Oferta wyróżniona dla dużych firm

- Limit faktoringowy od minimum 100 tys. zł do maksimum 50 mln zł

- Bez wykluczeń branżowych

- Do 400 000 zł bez weksla i z procesem online – szybka decyzja

- Oferta dla firm już od 6 miesięcy prowadzenia działalności – Wszystkie formy prawne

- Dostępne różne rodzaje finansowanie - faktoring klasyczny, faktoring zakupowy, faktoring cichy, pożyczka faktoringowa

Oferty dla branży transportowej:

- Faktoring dla firm transportowych

- Oferta faktoringu dopasowana do firm transportowych

- Dla przewoźników krajowych i międzynarodowych

- Gotówka w 24h, zaraz po wykonaniu frachtu

- Możliwość finansowania nawet bardzo wysokich kwot (limit do 50 mln zł)

- Proste i szybkie procedury

- Możliwość ubezpieczenia kontrahentów

- 16 lat doświadczenia w finansowaniu firm transportowych w Polsce

- Faktoring dla firm transportowych

- 100% wartości faktury brutto wypłacane od razu, na dowolny cel

- Bezpłatny okres finansowania nawet do 30 dni po terminie płatności faktury

- Monevia nie analizuje zdolności kredytowej i historii finansowej klientów

- Szybki i prosty proces online

- Limity na finansowanie nawet do 250 tys. zł

- Usługa dedykowana dla małych i średnich firm transportowych

- Finansowanie w PLN i EUR

- Faktoring międzynarodowy

- Dedykowana oferta dla firm transportowych

- Pełny faktoring z przejęciem ryzyka oraz ubezpieczeniem

- Dla firm ze stażem od 6 miesięcy

- Limit faktoringowych min. 25 tys. euro, max. 3,8 mln euro

- Terminy faktur do 90 dni

- Szybki proces decyzyjny

- Factris to faktor wyspecjalizowany w faktoringu międzynarodowym

Faktoring - Poradnik Dla Przedsiębiorców

Zastanawiasz się, jak uniknąć problemów z pokrywaniem bieżących zobowiązań i nie pośpieszać kontrahentów z zapłatą należności, skoro mają na nią aż 90 czy 120 dni? Faktoring dla firm zapewnia szybki dostęp do pieniędzy, na które zwykle czekasz tygodniami, a nawet miesiącami w związku z długimi terminami płatności. Chcesz, aby zamrożone środki przestały utrudniać Ci prowadzenie biznesu? Sprawdź, jak działa faktoring i jak dopasować tę usługę do profilu Twojej firmy.

Co to jest faktoring?

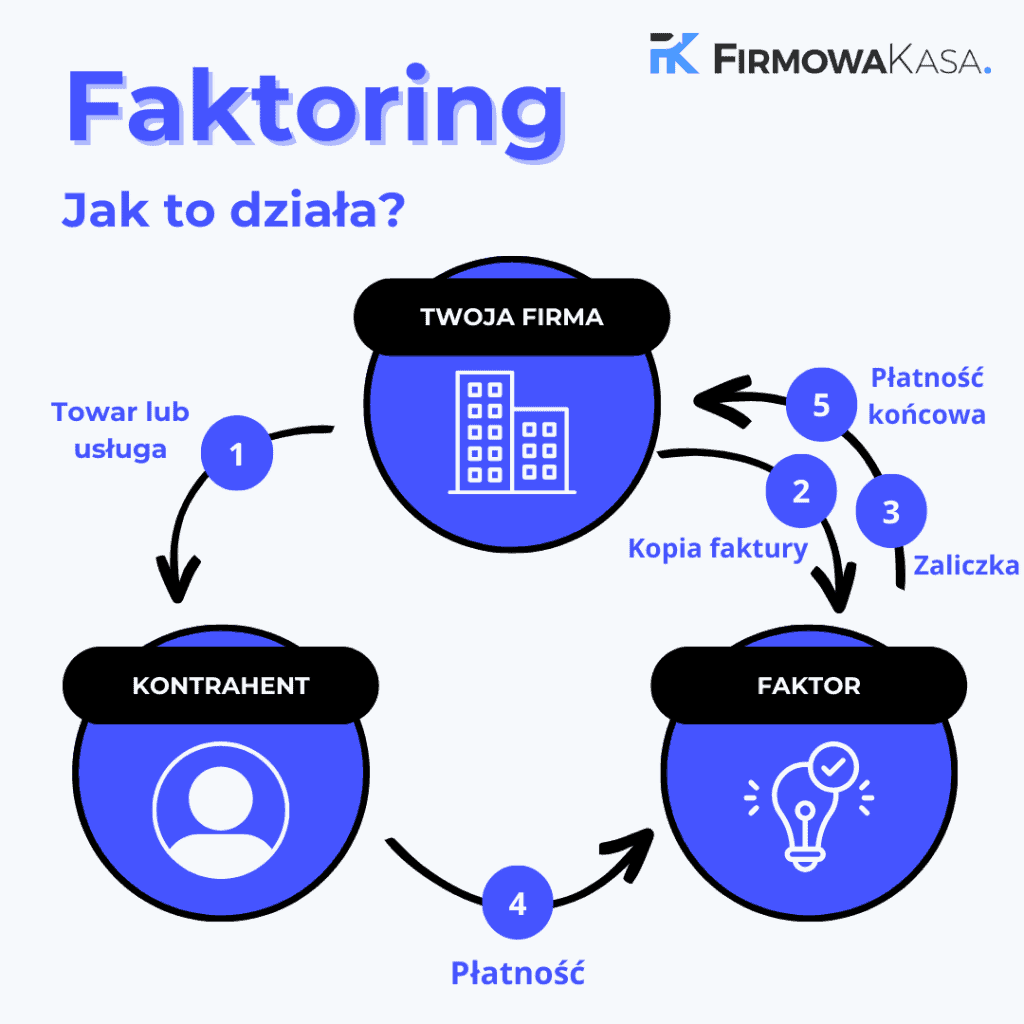

Faktoring polega na finansowaniu faktur przez firmę faktoringową, która wykupuje od przedsiębiorcy nieprzeterminowane faktury z odroczonym terminem płatności.

Kiedy sprzedasz produkty lub wykonasz usługę, wystawisz odbiorcy fakturę, dając mu zwykle od 30 do 120 dni na zapłatę. Jednak zamiast uzbroić się w cierpliwość i stresować się opłacaniem podatków z oszczędności, możesz przesłać fakturę firmie faktoringowej, która wypłaci Ci sporą kwotę (zaliczkę) nawet tego samego dnia. Zaliczka faktoringowa wynosi najczęściej od 80% do 90% wartości brutto faktury lub 100% netto w zależności od warunków umowy faktoringowej. Oczywiście opłacisz prowizję i odsetki, ale wpiszesz je w koszty uzyskania przychodu, co zmniejszy cenę faktoringu dla firm. Pozostałą część należności otrzymasz, kiedy kontrahent wykona przelew.

Bezproblemowe regulowanie bieżących zobowiązań za środki uzyskane od firmy faktoringowej zmniejsza ryzyko wystąpienia zatorów płatniczych. Jedną z największych zalet usług faktoringowych jest pogodzenie możliwości udzielenia kredytu kupieckiego (czyli wydłużenia Twojemu kontrahentowi terminu opłacenia faktury) z utrzymaniem płynności finansowej Twojego przedsiębiorstwa.

W ramach faktoringu świadczone są także dodatkowe usługi. Podstawowe spośród nich to:

- weryfikacja kontrahentów – zbadanie kondycji finansowej odbiorcy faktur,

- monitorowanie należności – śledzenie przez zautomatyzowane systemy, czy dłużnicy opłacają faktury w terminach płatności,

- windykacja zadłużenia – realizowana, kiedy kontrahent nie opłaci sfinansowanej faktury.

Szczegółowy zakres usług jest zależny od indywidualnych potrzeb przedsiębiorstwa, oferty firmy faktoringowej i zapisów w umowie faktoringowej.

Kto bierze udział w faktoringu?

W klasycznym faktoringu biorą udział 3 strony:

- faktor – firma faktoringowa nabywająca prawo do kwoty z faktury na podstawie cesji wierzytelności,

- faktorant – przedsiębiorca wystawiający faktury za wykonane usługi lub sprzedany towar,

- dłużnik – kontrahent będący odbiorcą faktury (czyli klient faktoranta).

O ile definicja, obowiązki i prawa dłużnika są określone w umowie faktoringowej, o tyle nie zawsze odgrywa on aktywną rolę w całym mechanizmie. Wyjątkiem jest faktoring jawny. W tym modelu faktor potwierdza fakturę zgłoszoną przez faktoranta u jej odbiorcy. Dzięki temu ma pewność, że kwota jest prawdziwa, zafakturowany towar został dostarczony, a usługi – wykonane. Wystarczy, że dłużnik kliknie link przesłany w e-mailu lub upoważniona osoba potwierdzi należność telefonicznie.

W faktoringu odwrotnym, polegającym na finansowaniu zakupów firmowych klienta firmy faktoringowej, występuje dostawca. To jemu faktor przelewa pieniądze, które oddajesz w późniejszym terminie – zgodnym z fakturą lub dodatkowo wydłużonym. Z kolei w faktoringu międzynarodowym (faktoring importowy i faktoring eksportowy) może uczestniczyć aż dwóch faktorów – krajowy (w Polsce) i zagraniczny.

Kto może zostać klientem firmy faktoringowej?

Z faktoringu korzystają zarówno firmy z sektora MŚP, czyli mikro-, małych i średnich przedsiębiorstw, jak i duże spółki oraz międzynarodowe korporacje.

Niektóre firmy faktoringowe specjalizują się w finansowaniu faktur wystawianych przez jednoosobowe działalności gospodarcze, które mają krótki staż na rynku, stosunkowo niewielkie obroty i niską zdolność kredytową, więc trudno im uzyskać kredyt dla firm w banku. Usługi faktoringowe sprawdzą się także w przypadku start-upów.

Wymagający faktoring bankowy kontra przystępniejszy faktoring pozabankowy

Faktoring świadczony przez spółki należące do grup bankowych jest obarczony mocniej zaostrzonymi kryteriami, co oznacza, że niektóre firmy mają mniejsze szanse na podpisanie umowy. Faktorzy bankowi:

- weryfikują zdolność kredytową faktoranta (nie tylko odbiorców faktur!),

- sprawdzają, czy klient zalega z zobowiązaniami finansowymi, w tym wobec urzędu skarbowego i ZUS-u,

- wyznaczają minimalne obroty przedsiębiorstwa,

- oczekują ustanowienia dodatkowych zabezpieczeń wierzytelności.

Niezależni faktorzy (pozabankowi), zwracają największą uwagę na zdolność kredytową kontrahentów (dłużników faktoringowych) i portfel stałych odbiorców. Jeśli z analizy wyniknie, że Twój klient ma poważne problemy z utrzymaniem płynności finansowej i liczne zadłużenia, firma faktoringowa może odmówić sfinansowania faktury. Kiedy usłyszysz taką decyzję, zastanów się nad kontynuowaniem współpracy z potencjalnie niewypłacalną firmą.

Jakie faktury obejmuje faktoring?

- Faktoring dla firm jest przeznaczony dla transakcji B2B (business-to-business), czyli między firmami, a nie B2C (business-to-consumer), czyli między firmą a konsumentem. Nie możesz sfinansować faktury za kurs sprzedany klientowi indywidualnemu, ale fakturę z odroczonym terminem płatności za szkolenie dla pracowników innej firmy – jak najbardziej.

- Faktorzy wykupują nieprzeterminowane faktury, czyli takie, których termin płatności jeszcze nie minął. Ponadto określają minimalny odstęp między dniem zgłoszenia faktury do sfinansowania a terminem płatności. Regulamin usługi może stanowić, że ten okres powinien wynosić minimum 7 dni.

- Firmy faktoringowe dopuszczają częściowe finansowanie faktury. Dzięki temu przedsiębiorca unika sytuacji, w której wykorzystuje np. 90% przyznanego limitu, ale nie zużywa pozostałych 10%, ponieważ wartości faktur przekraczają tę kwotę (i w takiej sytuacji może wykorzystać pozostałe 10% limitu na sfinansowanie części faktury).

- Faktury określonej przez firmę faktoringową wartości minimalnej np. 700 zł brutto. W przypadku międzynarodowych usług faktoringowych kwota jest przeliczana na odpowiednią walutę.

- Wierzytelność musi przysługiwać wyłącznie faktorantowi. Nie może stanowić zabezpieczenia spłaty innego zobowiązania, być objęta tytułem egzekucyjnym czy wynikać z należności publicznoprawnych, np. podatków.

Najpopularniejsze rodzaje faktoringu

Usługi faktoringowe różnią się:

- Stroną odpowiedzialną za brak zapłaty od dłużnika – w tym kontekście wyróżniamy faktoring pełny (bez regresu) i niepełny (z regresem).

- Powiadamianiem odbiorcy faktury o wykupie wierzytelności – w zależności od relacji z kontrahentami możesz wybrać faktoring jawny lub cichy (tajny).

- Sposobem zawarcia umowy – faktoring online eliminuje obieg papierowych dokumentów. W niektórych przypadkach trzeba podpisać umowę w tradycyjny sposób – albo w placówce faktora, albo przy kurierze.

- Rozliczaniem się za finansowanie faktur – duża firma wybierze faktoring abonamentowy, a mikroprzedsiębiorca – prawdopodobnie usługę pozwalającą na doraźne finansowanie pojedynczych faktur.

- Zasięgiem terytorialnym – jeśli kupujesz towar z zagranicy, możesz wybrać faktoring importowy. Sprzedajesz produkty klientom z innych krajów? Sprawdź faktoring eksportowy.

- Terminem wypłaty i wysokością zaliczki – umowa z firmą faktoringową ustala, kiedy dostaniesz pieniądze za wykupioną wierzytelność i ile. W faktoringu zaliczkowym otrzymujesz, jak sama nazwa wskazuje, zaliczkę wynoszącą np. 80% wartości brutto faktury. Pozostała kwota, czyli depozyt, zostanie przelana, kiedy kontrahent ureguluje należność. Zdarza się, że firma faktoringowa wypłaca 100% wartości brutto faktury klientowi, a odsetki i prowizja są rozliczane na koniec każdego miesiąca.

→ Poznaj aż 15 rodzajów faktoringu. Dzięki naszym wskazówkom wybierzesz najkorzystniejszy wariant dla Twojego biznesu.

Faktoring pełny (bez regresu)

W faktoringu pełnym faktor przejmuje ryzyko niewypłacalności kontrahenta. To oznacza, że nie musisz zwracać firmie faktoringowej wcześniej wypłaconej zaliczki, jeśli odbiorca faktury (tj. Twój klient) nie opłaci jej w terminie.

Ponadto faktor ma obowiązek windykowania nierzetelnego kontrahenta. Przedsiębiorca nie jest zaangażowany w ten proces, co sprawia, że faktoring bez regresu jest zdecydowanie najbardziej komfortowym rozwiązaniem. Niestety, wiąże się z nieco wyższymi kosztami, ponieważ faktor ponosi większe ryzyko.

Faktoring niepełny (z regresem)

W przypadku faktoringu niepełnego odpowiadasz za ryzyko niewypłacalności kontrahenta. Kiedy dłużnik nie ureguluje należności, faktor poprosi Cię o zwrot wypłaconej zaliczki. Po Twojej stronie leży również odzyskanie należności, aczkolwiek firma faktoringowa może poprowadzić windykację na Twoje zlecenie. Zwykle jest to usługa odpłatna, której koszt jest zależny od wartości przeterminowanej faktury.

Faktoring cichy kontra jawny

Faktoring jawny opiera się na:

- poinformowaniu kontrahenta o cesji wierzytelności,

- zaakceptowaniu faktury przez jej odbiorcę – zanim zostanie sfinansowana przez faktora,

- przelaniu należności przez kontrahenta bezpośrednio na konto faktora, które jest podane na oznaczonej fakturze.

W przypadku faktoringu cichego Twój kontrahent nie wie, że korzystasz z usług firmy faktoringowej. Przelewa Ci pieniądze jak dotychczas, a Ty kierujesz je do faktora. W tym modelu pomija się etap zatwierdzania faktury przez odbiorcę, dzięki czemu zaliczka jest wypłacana nawet w ciągu kilku minut od uznania faktury przez faktora.

PZF (Polski Związek Faktorów) podaje, że faktoring jawny jest popularniejszy od faktoringu cichego. Znacząca przewaga wynika przede wszystkim z kosztów. Model jawny jest tańszy od niejawnego ze względu na zredukowane ryzyko faktora, który weryfikuje, czy należności zostały poprawnie naliczone. Wariant tajny jest wybierany przez przedsiębiorców chcących ukryć finansowanie faktur przed ich sceptycznymi odbiorcami i kluczowymi kontrahentami, aby nie okazywać swojej „słabości”. Ta sytuacja dotyczy chociażby mikro- i małych firm, które czują się zdominowane przez większe spółki, narzucające długie terminy płatności.

Niechętna postawa wobec faktoringu może wynikać z błędnego utożsamienia z windykacją bądź mylnego przekonania, że z tej usługi korzystają osoby, które nie radzą sobie z prowadzeniem biznesu. Niektóre firmy faktoringowe, np. SMEO, oferują pośredniczenie w rozmowach na temat faktoringu między klientem a kontrahentem, zwłaszcza kiedy umowa handlowa zawiera zakaz cesji wierzytelności.

Faktoring mieszany

Faktoring mieszany stanowi kompromis między faktoringiem jawnym a tajnym. W tym wariancie faktor przejmuje ryzyko niewypłacalności dłużnika, ale wyłącznie do kwoty określonej w umowie. Kiedy zadłużenie przekroczy tę granicę, ryzyko przechodzi z powrotem na przedsiębiorcę.

Faktoring online – abonament czy finansowanie pojedynczych faktur?

Faktoring online cechuje się ograniczeniem formalności do minimum, zawieraniem umowy przez internet i błyskawicznym rozliczaniem faktur, które wgrywa się na specjalne platformy stworzone przez faktorów. Jako przykład podać możemy Bibby Financial Services, która to firma udostępnia swoim klientom system BibbyNet. W przypadku faktoringu przez internet możesz korzystać albo z opcji abonamentowej, albo doraźnego finansowania pojedynczych faktur.

- Faktoring online w abonamencie cechuje się stałą opłatą za przyznany limit faktoringowy. Nie ma znaczenia, ile faktur sfinansujesz w danym miesiącu. Zapłacisz tę samą kwotę.

- Elastyczny faktoring online pozwala na zgłaszanie pojedynczych faktur w dowolnym momencie. Kiedy nie korzystasz z usługi, nic nie płacisz.

Ile kosztuje faktoring? Co wpływa na cenę finansowania faktur?

Koszt faktoringu jest zależny od kilku czynników. Do najważniejszych z nich należą:

- rodzaj i zakres usługi faktoringu,

- wartości i terminy płatności sfinansowanych faktur,

- przyznany limit faktoringowy, który odnawia się po każdej spłacie faktury.

Na ostateczną cenę faktoringu wpływają różne rodzaje opłat, przy czym kluczowe to prowizja i odsetki od sfinansowanej kwoty brutto. W najkorzystniejszym przypadku są naliczane dziennie, czyli za każdy rzeczywisty dzień finansowania. Jeżeli faktor naliczy opłatę z góry, czyli np. za 90 dni finansowania, a kontrahent zapłaci w 57. dniu, nie będzie Ci przysługiwać zwrot za 33 dni.

Ponadto firma faktoringowa może naliczyć m.in.:

- prowizję przygotowawczą za przyznany limit faktoringowy,

- prowizję z tytułu przejęcia ryzyka niewypłacalności kontrahenta (w przypadku faktoringu pełnego),

- wyższe odsetki za finansowanie po przekroczeniu terminu płatności,

- prowizję za niewykorzystany limit w abonamencie.

Co istotne, opłaty za faktoring zaliczysz do kosztów uzyskania przychodu, dzięki czemu rzeczywista cena za usługę będzie niższa (bo koszty faktoringu pomniejszą Twój podatek dochodowy).

Wady i zalety faktoringu

Zalety faktoringu

Faktoring to rozwiązanie, które sprawdzi się w przypadku dużej częsci przedsiębiorców, wystawiających faktury o odroczonym terminie płatności. Dzięki tej usłudze:

- Poprawisz płynność finansową swojej firmy.

- Zyskasz stały dostęp do pieniędzy, nawet jeśli nie masz zdolności kredytowej umożliwiającej zaciągnięcie kredytu w banku.

- Faktoring nie pogarsza zdolności kredytowej przedsiębiorstwa, więc można zaciągnąć kredyt bankowy, kiedy kondycja finansowa się polepszy.

- Wydłużysz terminy płatności za sprzedany towar czy wykonaną usługę, dzięki czemu zwiększysz konkurencyjność na rynku.

- Zmobilizujesz kontrahentów do terminowych płatności, ponieważ będą wiedzieli, że ewentualną windykacją może się zająć ściśle współpracujący z Tobą faktor.

- Przeniesiesz ryzyko niewypłacalności kontrahenta na firmę faktoringową w przypadku faktoringu pełnego.

- Nie będziesz się stresować rosnącą stopą procentową, jeśli skorzystasz z usług faktora, który nie uwzględnia stawki WIBOR w oprocentowaniu.

- Podpiszesz umowę faktoringową online, nie zawracając sobie głowy obiegiem papierowych dokumentów.

- Faktor wypłaca przedsiębiorcy zaliczkę, którą przeznaczysz na dowolny cel, np. wynagrodzenia pracowników, zakup paliwa, opłacenie księgowości czy pokrycie podatków.

- Chociaż wiele firm faktoringowych decyduje się na wstępne ograniczenie limitu dla nowych klientów, możesz go zwiększać w trakcie udanej współpracy.

Wady faktoringu

Faktoring nie jest pozbawiony wad. Część z nich wynika albo z ograniczeń stawianych przez firmy faktoringowe, albo niedopasowania rodzaju usługi do biznesu. Do wad faktoringu zaliczyć możemy w szczególności:

- Brak możliwości finansowania sprzedaży detalicznej, gotówkowej i komisowej.

- Odmowa sfinansowania faktur za pewne towary i usługi, np. biżuterię, pośrednictwo ubezpieczeniowe, tytoń.

- Konieczność zwrotu zaliczki w przypadku braku zapłaty faktury przez kontrahenta w faktoringu niepełnym.

- Strach przed pogorszeniem relacji z kontrahentami, którzy utożsamiają faktoring albo z windykacją, albo usługami dla niestabilnych biznesów. Warto jednak pamiętać, że niechęć do faktoringu może nie tylko oznaczać brak wiedzy na temat tej usługi, ale także przestrzegać przed kontrahentem, który dopuszcza myśl o nieterminowym wywiązywaniu się ze zobowiązań. W takiej sytuacji postrzega faktora jako zagrożenie – windykatora.

- Faktorzy rzadko wypłacają 100% wartości faktury brutto. Przeważnie można liczyć na maksymalnie 100% wartości netto bądź od 80% do 90% kwoty brutto.

- Ryzyko wydłużenia czekania na zaliczkę do kilku dni roboczych w faktoringu jawnym wskutek chwilowej niedostępności kontrahenta, który nie może od razu potwierdzić faktury.

Faktoring – przykład wykorzystania

Do skorzystania z faktoringu może Cię przekonać poniższa historia.

Firma SuperCo sprzedała dużą partię towaru jednemu ze swoich kontrahentów i wystawiła za to fakturę na 50 000 zł. Na prośbę kontrahenta wydłużyła termin płatności do 90 dni. Do tego czasu firma SuperCo musi zapłacić podatek VAT od sprzedaży oraz uiścić pozostałe zobowiązania z oszczędności, naruszając w związku z tym płynność finansową przedsiębiorstwa.

Gdyby firma SuperCo skorzystała z faktoringu, otrzymałaby zaliczkę wynoszącą nawet 90% wartości brutto faktury – już w dniu jej wystawienia. Ta kwota pokryłaby bieżące zobowiązania firmy, w tym podatek VAT. Oszczędności firmy SuperCo pozostałby nienaruszone, a płynność finansowa zostałaby zachowana. Proces finansowania byłby nieodczuwalny dla odbiorcy, który uregulowałby należność w standardowym okresie. SuperCo zaliczyłaby koszty faktoringu do kosztów uzyskania przychodu, więc cena za usługę okazałaby się niższa.

O naszym rankingu firm faktoringowych online

Jeśli nie wiesz, którą firmę faktoringową wybrać i jak porównać wiele ofert w krótkim czasie, zapoznaj się z naszym rankingiem firm faktoringowych. Zestawienie pomoże Ci w znalezieniu faktora, który wesprze Cię w finansowaniu bieżących wydatków biznesowych, usprawniając działanie, a nawet rozwój przedsiębiorstwa. Zyskasz szybki dostęp do gotówki i pozbędziesz się stresu związanego z wielotygodniowym oczekiwaniem na przelew od kontrahenta. Faktoring nie tylko nie obniża Twojej zdolności kredytowej jak kredyt dla firm lub pożyczka dla firm, ale jest także łatwiejszy do uzyskania w porównaniu z produktami bankowymi.

Najczęściej zadawane pytania o faktoring dla firm

Czy finansowanie faktur wystawionych przed podpisaniem umowy faktoringowej jest możliwe?

Zwykle tak, aczkolwiek warto sprawdzić tę kwestię w regulaminie usług faktoringu przed zawarciem umowy. Najważniejsze, aby faktura nie była przeterminowana i została zgłoszona odpowiednio wcześnie, co najmniej na 7-14 dni przed terminem płatności.

Jak przetestować faktoring dla firm?

Wystarczy skorzystać z sfinansowania faktury online. Taka doraźna opcja jest dostępna w m.in. PragmaGO, SMEO czy ING. Co ciekawe, ING Commercial Finance Polska S.A. proponuje jednorazowe wypróbowanie faktoringu za darmo (bez żadnych prowizji i odsetek) w przypadku faktur o wartości od 200 zł do 100 000 zł brutto. Wystarczy się zarejestrować – konto w ING Banku Śląskim nie jest wymagane.

Nie znalazłeś oferty dla siebie? Chętnie pomożemy Ci w wyborze najlepszej oferty dla Twojej firmy!

kontakt@firmowakasa.pl

3 komentarze

Dzień dobry, interesowałaby mnie oferta faktoringu cichego (kontrahent nie zgadza się na cesję). Czy jakaś firma w Polsce ma taką wersję faktoringu w ofercie?

Panie Mariuszu, jeśli chodzi o faktoring cichy to obecnie jest on dostępny w Idea Money, Finea, eFaktoring NFG oraz eFaktor. W naszym rankingu firm faktoringowych w opisach poszczególnych firm faktoringowych staraliśmy się umieszczać informacje o szczególnych rodzajach faktoringu oferowanych przez daną firmę faktoringową – tam może Pan znaleźć więcej informacji.

Ja korzystam od kilku miesięcy z usług Finea i jestem bardzo zadowolona